¿Qué es el Churn y por qué es crítico en Seguros?

El churn, también conocido como rotación de clientes, es un término utilizado para describir la pérdida de clientes o suscriptores de un servicio. En el contexto de la industria de seguros, el churn se refiere específicamente a la cancelación de pólizas por parte de los asegurados. La gestión efectiva del churn es crucial para las compañías de seguros, ya que afecta directamente su rentabilidad y capacidad para crecer sosteniblemente.

Definición de Churn

Churn: Se define como el porcentaje de clientes que dejan de utilizar los servicios de una empresa durante un período determinado. En seguros, esto podría ser la cancelación de una póliza o la no renovación de la misma. El Churn Rate también es conocido como tasa de cancelación, tasa de abandono o tasa de baja. Puedes conocer más sobre que es el churn en el siguiente artículo.

Impacto del Churn en la Industria de Seguros

- Rentabilidad: Adquirir nuevos clientes es significativamente más costoso que retener a los existentes. Una alta tasa de churn puede erosionar la base de clientes y, por lo tanto, reducir los ingresos y beneficios.

- Reputación de la Marca: Altas tasas de churn pueden indicar problemas en la satisfacción del cliente, afectando negativamente la percepción de la marca en el mercado.

- Competitividad: En un mercado competitivo, una tasa de churn elevada puede ofrecer a los competidores la oportunidad de capturar cuota de mercado, debilitando la posición de la compañía.

Estadísticas Clave sobre Churn en Seguros y Retención de Clientes

- Costo de Retención vs. Adquisición: Estudios han demostrado que retener a un cliente existente puede costar hasta cinco veces menos que adquirir uno nuevo.

- Impacto en la Rentabilidad: Según investigaciones, aumentar las tasas de retención de clientes en un 5% puede incrementar los beneficios de una empresa en 25% a 95%.

- Tasas de Churn en la Industria: La tasa promedio de churn en la industria de seguros varía según el tipo de seguro, la geografía y otros factores de mercado, subrayando la importancia de estrategias personalizadas de retención.

La gestión del churn no solo se trata de prevenir la pérdida de clientes; también ofrece una oportunidad para entender mejor las necesidades y expectativas de los asegurados. Analizar las razones detrás del churn permite a las compañías de seguros mejorar sus productos, servicios y experiencias del cliente, lo que puede traducirse en una mayor lealtad del cliente y una ventaja competitiva sostenible en el mercado.

Entendiendo los Modelos Predictivos de Churn

Los modelos predictivos de churn juegan un papel crucial en la identificación temprana de los clientes que están en riesgo de abandonar una compañía de seguros. Al aprovechar el análisis de datos y el aprendizaje automático, estas herramientas analíticas avanzadas permiten a las aseguradoras implementar estrategias proactivas de retención. Vamos a desglosar cómo funcionan estos modelos, los beneficios de su implementación y su importancia estratégica para la industria de seguros.

¿Qué es un Modelo Predictivo?

Un modelo predictivo es una herramienta de análisis de datos que utiliza algoritmos de aprendizaje automático y estadísticas para predecir resultados futuros basados en datos históricos y actuales. En el contexto del churn en seguros, estos modelos analizan patrones en los datos de los clientes para predecir la probabilidad de que un cliente cancele su póliza.

¿Cómo Funcionan los Modelos Predictivos de Churn?

- Recopilación de Datos: El primer paso implica la recopilación de una amplia gama de datos de clientes, como historial de pagos, interacciones con el servicio al cliente, detalles de la póliza, y más.

- Preprocesamiento de Datos: Esta etapa prepara los datos para el análisis, limpiándolos y transformándolos en un formato adecuado. Esto puede incluir la normalización de variables y la gestión de valores faltantes.

- Selección de Características: Se identifican las variables (características) que tienen más influencia en la decisión de un cliente de permanecer o abandonar la compañía.

- Entrenamiento del Modelo: Los datos se utilizan para entrenar algoritmos de aprendizaje automático, como árboles de decisión, bosques aleatorios, o máquinas de vectores de soporte, entre otros. Este proceso implica ajustar los parámetros del modelo para maximizar su precisión.

- Validación y Prueba: El modelo se valida y prueba con un conjunto de datos separado para evaluar su precisión y capacidad para generalizar a nuevos datos.

- Implementación: Una vez optimizado y validado, el modelo se implementa en el entorno operativo, donde puede comenzar a predecir el churn en tiempo real o en intervalos regulares.

Beneficios de Implementar Modelos Predictivos de Churn en Seguros

- Intervenciones Proactivas: Al identificar clientes en riesgo de churn, las aseguradoras pueden implementar estrategias de retención específicas para abordar sus preocupaciones y mejorar la satisfacción.

- Personalización de la Experiencia del Cliente: Los insights generados por los modelos pueden ayudar a personalizar las interacciones con los clientes, ofreciendo productos y servicios más alineados con sus necesidades individuales.

- Optimización de Recursos: Al enfocar los esfuerzos de retención en los clientes con mayor riesgo de churn, las compañías pueden optimizar el uso de sus recursos.

- Mejora de la Rentabilidad: La retención de clientes contribuye directamente a la rentabilidad de la compañía, ya que incrementa los ingresos recurrentes y reduce los costos asociados con la adquisición de nuevos clientes.

La implementación efectiva de modelos predictivos de churn representa una estrategia fundamental para las aseguradoras en su esfuerzo por retener a los clientes y asegurar un crecimiento sostenible. Estos modelos no solo proporcionan una ventaja competitiva en un mercado saturado, sino que también subrayan el compromiso de una compañía con la innovación y la excelencia en el servicio al cliente.

Datos necesarios para un Modelo Predictivo efectivo

La base de cualquier modelo predictivo de churn efectivo, especialmente en la industria de seguros, reside en la calidad y la pertinencia de los datos utilizados. Los datos alimentan el modelo, permitiendo que este identifique patrones y tendencias que indican la probabilidad de churn. A continuación, se detalla el tipo de datos necesarios, cómo recopilarlos y prepararlos para el análisis, y la importancia de asegurar su calidad.

Tipos de Datos Esenciales para Predecir el Churn

- Datos Demográficos: Información básica sobre el cliente, como edad, género, ubicación geográfica, y estado civil. Estos datos pueden ayudar a identificar segmentos de clientes con mayores tasas de churn.

- Datos de la Póliza: Detalles específicos de la póliza de seguro, incluyendo el tipo de seguro, coberturas, fecha de inicio, duración de la póliza, y cualquier cambio o modificación realizada.

- Datos de Interacción con el Cliente: Historial de contacto con el servicio al cliente, incluyendo consultas, quejas, reclamaciones, y cualquier otro tipo de interacción. Estos datos pueden ser indicativos de la satisfacción del cliente.

- Datos Financieros: Información sobre pagos, incluyendo historial de pagos, método de pago preferido, frecuencia de pago, y cualquier registro de mora o impago.

- Datos de Comportamiento: Incluyen el uso de la página web o app de la aseguradora, respuestas a campañas de marketing, y participación en programas de fidelización o recompensas.

- Datos de Siniestralidad: Historial de siniestros del asegurado, incluyendo la frecuencia, el tipo, y el costo de los siniestros.

Ejemplo de datos de entrada

Datos identificatorios de la póliza

- Fecha ID: Fecha utilizada para el input

- Póliza Original: Número de póliza

- SubRamo: Robo, Riesgos Varios o Seguro Multiriesgo, Hogar; etc.

- Agente: Comercializador del seguro

- Producto: Robo en cajeros automáticos, Robo Bolso, Robo Bicicletas, etc.

- Módulo: Tipo de plan adquirido por el asegurado (puede tomar valor de 1, 2, 3, 4, 5)

Datos variables

- Edad del asegurado

- Forma de pago

- Prima: Valor de la prima del período analizado

- Suma Asegurada: Valor de la suma asegurada del período analizado

- Aumento: 1 = Hubo aumento del valor de Prima y SA; 0 = No hubo aumento del valor de Prima y SA

- Vigencia: Antigüedad de una póliza al momento del análisis

- Cantidad de Siniestros: Cantidad de siniestros ocurridos en la vida de la póliza

- Pago Siniestro: Monto de los siniestros pagados en la vida de la póliza

- Pago Cupón: Corresponde a los pagos efectuados por el asegurado en el período analizado

- Etiqueta: 1 = Pólizas dadas de baja, 0 = Pólizas activas

- Mora: Impago de cuotas

- NPS: Satisfacción del cliente

- Upgrade/Downgrade: Cambios de planes

- Asistencias: Uso de asistencias disponibles

Cómo Recopilar y Preparar Datos para el Análisis

- Recopilación: Los datos pueden provenir de múltiples fuentes, incluyendo sistemas internos de la aseguradora, encuestas de satisfacción al cliente, y plataformas de interacción digital.

- Limpieza de Datos: Eliminación de errores, duplicados, y valores atípicos para asegurar la calidad de los datos.

- Transformación: Conversión de los datos a un formato uniforme y gestionar variables categóricas mediante técnicas como la codificación one-hot.

- Normalización: Ajuste de la escala de los datos numéricos para facilitar el análisis y mejorar la precisión del modelo.

Importancia de la Calidad y la Integridad de los Datos

La calidad de los datos es fundamental para el éxito de cualquier modelo predictivo. Datos inexactos, incompletos, o mal gestionados pueden conducir a predicciones erróneas, afectando la efectividad de las estrategias de retención basadas en el modelo. Asegurar la integridad y la relevancia de los datos no solo mejora la precisión del modelo, sino que también proporciona insights más profundos y accionables sobre el comportamiento del cliente.

Los datos bien gestionados sirven como el cimiento sobre el cual se construyen modelos predictivos robustos y confiables. Al entender y procesar adecuadamente esta información, las aseguradoras pueden anticipar el churn con mayor precisión, permitiéndoles implementar intervenciones proactivas para retener a sus clientes más valiosos. Este enfoque basado en datos hacia la retención de clientes no solo mejora la satisfacción y lealtad del cliente, sino que también contribuye a la rentabilidad y sostenibilidad a largo plazo de la compañía.

Construyendo un Modelo Predictivo de Churn para Seguros

Desarrollar un modelo predictivo de churn efectivo en el sector de seguros es un proceso complejo que requiere un entendimiento profundo tanto de los datos disponibles como de las técnicas analíticas aplicables. Este proceso se puede dividir en varias etapas clave, desde el diseño inicial hasta la implementación práctica del modelo. A continuación, se describe cada paso en detalle:

Pasos Clave para Desarrollar un Modelo Predictivo

- Definición de Objetivos: Antes de comenzar, es crucial definir claramente qué se espera lograr con el modelo. Esto incluye identificar el tipo específico de churn que se desea predecir (por ejemplo, cancelaciones voluntarias vs. involuntarias) y determinar cómo se utilizarán las predicciones para informar las estrategias de retención.

- Selección de Variables (Features): Basado en el análisis previo de los datos, seleccionar las variables más relevantes que influirán en la predicción del churn. Esta selección se basa en la comprensión de los factores que más afectan la decisión de un cliente de abandonar la aseguradora.

- Preparación de Datos: Preparar el conjunto de datos para el modelado, que incluye la limpieza de datos, tratamiento de valores faltantes, codificación de variables categóricas, y normalización de escalas.

- División de Datos: Dividir el conjunto de datos en dos o más partes: un conjunto de entrenamiento para desarrollar el modelo y un conjunto de prueba para evaluar su rendimiento.

- Selección del Modelo: Elegir el algoritmo o los algoritmos de aprendizaje automático que mejor se adapten al problema y a la naturaleza de los datos. Las opciones comunes incluyen modelos de regresión logística, árboles de decisión, bosques aleatorios, y máquinas de soporte vectorial, entre otros.

- Entrenamiento del Modelo: Utilizar el conjunto de datos de entrenamiento para enseñar al modelo cómo predecir el churn. Este proceso ajusta los parámetros del modelo para minimizar el error entre las predicciones y los resultados reales.

- Validación y Ajuste: Evaluar el rendimiento del modelo utilizando el conjunto de datos de prueba y ajustar los parámetros según sea necesario para mejorar la precisión. Métodos como la validación cruzada pueden ser útiles para garantizar que el modelo generalice bien a nuevos datos.

- Evaluación de Rendimiento: Medir la efectividad del modelo utilizando métricas relevantes como la precisión, la sensibilidad (recall), el valor predictivo positivo (precisión), y el puntaje F1. Estas métricas ayudarán a entender cómo el modelo realiza predicciones en diferentes situaciones.

- Implementación: Integrar el modelo en los sistemas existentes de la compañía de seguros para que pueda comenzar a identificar clientes en riesgo de churn en tiempo real o según sea necesario.

Herramientas y Tecnologías Recomendadas

- Python/R para Análisis de Datos: Estos lenguajes de programación ofrecen bibliotecas robustas (como scikit-learn, TensorFlow, Keras en Python o caret en R) para el procesamiento de datos y el modelado predictivo.

- SQL para Gestión de Datos: Fundamental para extraer y manejar datos de bases de datos relacionales.

- Plataformas de Ciencia de Datos: Herramientas como Jupyter Notebooks o RStudio facilitan el análisis exploratorio de datos y la modelización en un entorno interactivo.

- Sistemas de Automatización y Orquestación: Herramientas como Apache Airflow pueden ser utilizadas para automatizar el flujo de trabajo de datos y modelos en producción.

Mejores Prácticas en la Modelación Predictiva

- Interpretabilidad del Modelo: Seleccionar modelos que no solo sean precisos sino también interpretables, lo que permite entender las razones detrás de las predicciones del churn.

- Gestión del Desbalance de Clases: En muchos casos, el número de clientes que churn (abandonan) es mucho menor que el de los que se quedan. Técnicas como el oversampling, undersampling, o el uso de métricas de evaluación adecuadas pueden ayudar a manejar este desequilibrio.

- Pruebas Continuas y Ajustes: El comportamiento del cliente y el mercado de seguros están en constante cambio. Es vital realizar pruebas continuas y ajustar el modelo regularmente para mantener su relevancia y precisión.

Al seguir estos pasos y consideraciones, las compañías de seguros pueden desarrollar e implementar modelos predictivos de churn efectivos que les permitan anticiparse a las pérdidas de clientes y mejorar sustancialmente sus estrategias de retención.

Eligiendo el modelo óptimo

La selección del modelo óptimo para predecir el churn en seguros es un proceso crítico que involucra la comparación de varios algoritmos de machine learning basados en su rendimiento. De acuerdo con la información proporcionada, normalmente se aplican alrededor de 15 modelos diferentes, evaluando su efectividad a través de una serie de métricas clave y performance. Entre los modelos considerados se incluyen los que presentamos a continuación, destacando una variedad de enfoques desde árboles de decisión hasta métodos de ensamble.

| Posibles Modelos | |

| GBC | Gradient Boosting Classifier |

| LightGBM | Light Gradient Boosting Machine |

| RF | Random Forest Classifier |

| Xgboost | Extreme Gradient Boosting |

| ET | Extra Trees Classifier |

| DT | Decision Tree Classifier |

| KNN | K Neighbors Classifier |

| ADA | Ada Boost Classifier |

| Ridge | Ridge Classifier |

| LDA | Linear Discriminant Analysis |

| NB | Naive Bayes |

| LR | Logistic Regression |

| Dummy | Dummy Classifier |

| SVM | SVM – Linear Kernel |

| QDA | Quadratic Discriminant Analysis |

La selección final del modelo se basa en la utilización de la matriz de confusión y la priorización de métricas como el Recall y el F1-Score, que son críticas para entender cómo el modelo maneja las predicciones positivas y su balance entre precisión y sensibilidad.

- Accuracy: Porcentaje de predicciones correctas: (VP+VN)/(VP+FP+FN+VN)

- Precisión: Porcentaje de predicciones positivas correctas: VP/(VP+FP)

- Recall: Porcentaje de casos positivos detectados correctamente: VP/(VP+FN)

- Especificidad: Son los casos negativos que el modelo ha clasificado correctamente: VN/(VN+FP)

- F1-Score: Es la medida resumen que promedia la precisión y el recall:

2 X ((Precisión X Recall)/(Precisión + Recall))

Este enfoque meticuloso asegura que se elija el modelo que no solo prediga con mayor precisión las bajas de clientes, sino que también proporcione insights balanceados para informar las estrategias de retención de manera efectiva. La capacidad para discernir el modelo de mejor desempeño de entre una amplia selección demuestra el compromiso con una estrategia de retención de clientes informada por datos y orientada hacia resultados óptimos.

Implementación Práctica de Modelos Predictivos de Churn en seguros

La etapa de implementación es crucial para convertir las predicciones de churn en acciones concretas que efectivamente retengan a los clientes en el ámbito de los seguros. Este proceso implica la integración del modelo dentro de la infraestructura existente de la empresa, automatización para la aplicación efectiva del modelo, y un sistema robusto para el monitoreo y la mejora continua. A continuación, se detallan los pasos específicos adaptados a las necesidades y contextos del sector de seguros:

Integración del Modelo con los Sistemas Operativos

- Desarrollo de API para el Modelo: Creamos una interfaz de programación que permite que los sistemas de gestión de relaciones con clientes (CRM) y las plataformas de servicio al cliente accedan a las predicciones de churn. Esto facilita intervenciones personalizadas y oportunas.

- Respuestas Automatizadas Basadas en Predicciones: Configuramos flujos de trabajo automáticos que activan ofertas especiales, recordatorios de beneficios o interacciones personalizadas con el equipo de atención al cliente para aquellos identificados con alto riesgo de churn.

Proceso de Automatización y Flujos de Trabajo

- Automatización de la Recolección de Datos: Implementamos herramientas de automatización para la extracción continua de datos actualizados de pólizas, interacciones con clientes y comportamientos de pago, asegurando que el modelo funcione con la información más reciente.

- Tareas Programadas para la Ejecución del Modelo: Utilizamos plataformas como Apache Airflow para orquestar la ejecución regular del modelo, manteniendo las predicciones actualizadas y relevantes.

Monitoreo Continuo y Optimización del Modelo

- Panel de Control para el Monitoreo de Rendimiento: Diseñamos dashboards que proporcionan visualizaciones en tiempo real de las métricas clave del modelo, permitiendo ajustes rápidos y basados en datos para mejorar la precisión y la efectividad.

- Retroalimentación y Ajuste Constante: Establecemos un mecanismo de feedback que captura los resultados de las estrategias de retención, alimentando esta información de vuelta al modelo para refinar y mejorar continuamente su capacidad predictiva.

- Revisión y Actualización Regular del Modelo: Programamos revisiones periódicas del modelo para incorporar nuevos datos, tendencias emergentes y feedback de clientes, garantizando que las predicciones permanezcan relevantes y efectivas.

Consideraciones Específicas para el Sector de Seguros

- Enfoque en la Seguridad de los Datos: Priorizamos la protección de la información del cliente mediante el cumplimiento de normativas como GDPR, asegurando que todas las operaciones de datos se realicen de manera segura y confidencial.

- Escalabilidad y Flexibilidad: Aseguramos que la infraestructura tecnológica sea capaz de adaptarse a un volumen creciente de datos y solicitudes, facilitando una rápida escalabilidad según las necesidades del negocio.

- Cultura de Datos en la Empresa: Fomentamos una cultura organizacional que valora los insights basados en datos, capacitando a los equipos en el uso efectivo de las predicciones para optimizar las estrategias de retención de clientes.

Adaptando la implementación del modelo predictivo de churn a estas especificidades del sector de seguros, Tecnología BI puede maximizar el impacto de sus estrategias de retención, no solo previendo el churn sino también implementando acciones efectivas que mejoren la lealtad y satisfacción del cliente.

Mecanismos de prevención de la Baja en Seguros

La identificación temprana de clientes con alto riesgo de cancelar sus pólizas es solo el primer paso. La implementación de mecanismos de prevención de la baja efectivos es crucial para mejorar las tasas de retención y fortalecer la relación con el cliente. Estas estrategias deben ser personalizadas y adaptarse a las necesidades y comportamientos específicos de los clientes identificados.

Estrategias de Intervención

- Comunicación Personalizada y Mejora del Servicio

- Objetivo: Reforzar el valor de la póliza para el cliente.

- Táctica: Envío de comunicaciones personalizadas que resalten los beneficios exclusivos y el valor añadido de mantener su póliza. Incluye recordatorios de las coberturas y asistencias incluidas que el cliente pueda no estar utilizando.

- Ofertas y Planes Personalizados

- Objetivo: Abordar las preocupaciones específicas relacionadas con el costo o la cobertura.

- Táctica: Ofrecer ajustes en las primas o cambios en las coberturas que se alineen mejor con las necesidades actuales del cliente. Esto puede incluir opciones más económicas o paquetes de cobertura mejorados.

- Programas de Lealtad y Recompensas

- Objetivo: Incrementar la percepción de valor y satisfacción del cliente.

- Táctica: Inscribir a los clientes en riesgo en programas de lealtad que ofrezcan recompensas, descuentos en renovaciones o beneficios exclusivos, incentivando su permanencia.

- Feedback y Encuestas de Satisfacción

- Objetivo: Identificar y abordar las causas subyacentes de insatisfacción.

- Táctica: Realizar encuestas de satisfacción y solicitar feedback directo para entender mejor las razones detrás de la consideración de churn. Usar esta información para realizar mejoras específicas.

- Asesoramiento Personalizado

- Objetivo: Establecer una conexión más fuerte y personal con el cliente.

- Táctica: Ofrecer sesiones de asesoramiento personalizado para revisar la póliza del cliente, discutir sus necesidades de cobertura y ajustar su paquete de seguros como sea necesario.

Implementación y Monitoreo

- Integración con el Modelo Predictivo: Las estrategias de prevención de la baja deben integrarse estrechamente con los resultados del modelo predictivo, asegurando que las intervenciones sean oportunas y dirigidas a los clientes adecuados.

- Medición del Éxito: Es crucial establecer métricas claras para evaluar el éxito de las estrategias de prevención de la baja, incluyendo la tasa de retención mejorada, la satisfacción del cliente y el retorno de la inversión (ROI) de las acciones implementadas.

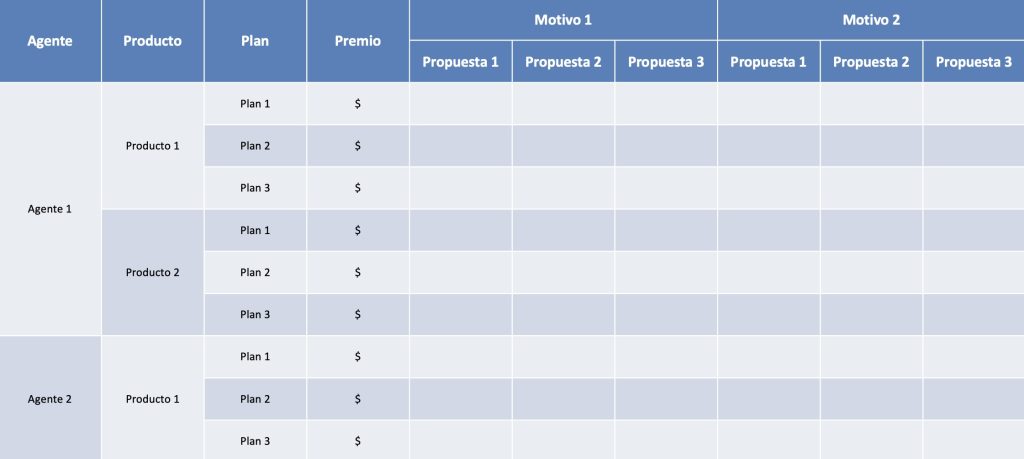

Ejemplo de Matriz de Retención por Canal

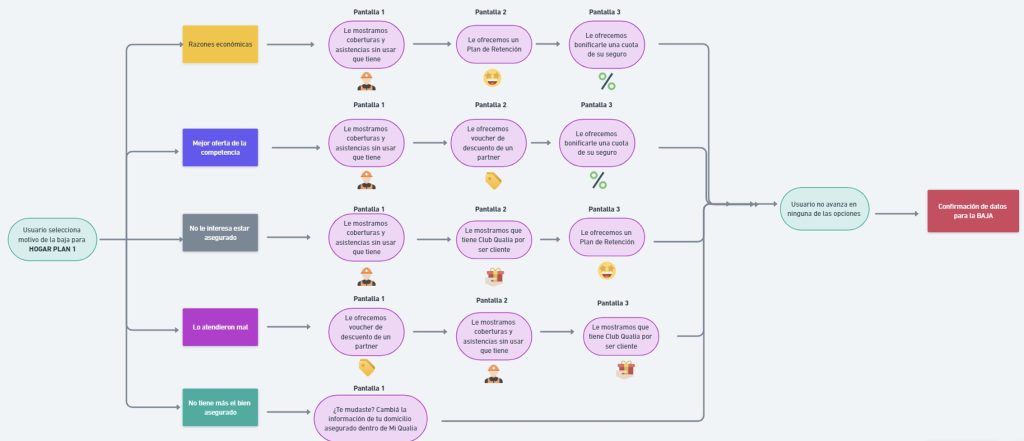

Ejemplo de Flujo de Retención en Seguros

Casos de Éxito de aplicación de modelos predictivos de Churn en Seguros

La aplicación exitosa de modelos predictivos de churn en el sector de seguros ha permitido a varias compañías transformar sus estrategias de retención de clientes, reducir las tasas de abandono y mejorar significativamente su rentabilidad. A través de estudios de caso y ejemplos concretos, podemos explorar cómo distintas aseguradoras han implementado estos modelos para generar impactos positivos en sus operaciones y la satisfacción del cliente. Aquí presentamos una síntesis de cómo se podrían estructurar estos casos de éxito:

Ejemplo 1: Mejora en la Retención de Clientes mediante la Personalización

- Contexto: Una compañía de seguros en España enfrentaba una creciente tasa de churn en su segmento de seguros de vida. La implementación de un modelo predictivo de churn permitió identificar factores clave que contribuían a la decisión de los clientes de cancelar sus pólizas.

- Solución: Desarrollo e implementación de un modelo predictivo que analizaba datos históricos de clientes, incluyendo interacciones con el servicio al cliente, historial de pagos, y cambios en las coberturas.

- Resultados: La aseguradora pudo dirigir esfuerzos de retención específicos, como ofertas personalizadas y mejoras en el servicio al cliente, a aquellos con mayor riesgo de churn. Esto resultó en una reducción del 15% en la tasa de churn en el primer año de implementación.

Ejemplo 2: Optimización de la Comunicación y el Servicio al Cliente

- Contexto: Una empresa de seguros de automóviles en Argentina descubrió que la falta de comunicación efectiva y el servicio al cliente insatisfactorio eran los principales impulsores del churn.

- Solución: Implementación de un modelo predictivo que evaluaba la satisfacción del cliente y predecía el churn basándose en puntos de interacción específicos y feedback del cliente.

- Resultados: La aseguradora introdujo cambios en su estrategia de comunicación y capacitó a su equipo de servicio al cliente basándose en las recomendaciones del modelo. Esto condujo a una mejora del 20% en la satisfacción del cliente y una reducción del 10% en la tasa de churn.

Ejemplo 3: Reducción del Churn mediante la Identificación de Políticas en Riesgo

- Contexto: Una compañía de seguros en Colombia de propiedad y accidentes enfrentaba altas tasas de churn debido a la percepción de falta de valor en sus pólizas.

- Solución: El desarrollo de un modelo predictivo de churn que analizaba la relación entre la percepción de valor, el uso de las pólizas, y el historial de siniestros.

- Resultados: Identificación proactiva de clientes con alto riesgo de churn permitió a la compañía ajustar sus ofertas y comunicar de manera efectiva el valor de sus servicios, resultando en una disminución del 12% en la tasa de churn.

Claves para el Éxito

Estos casos de éxito destacan varios factores clave para la efectividad de los modelos predictivos de churn en el sector de seguros:

- Calidad de Datos: La precisión de las predicciones depende en gran medida de la calidad y la integridad de los datos de los clientes.

- Acciones Personalizadas: La capacidad para personalizar las intervenciones de retención basándose en las predicciones del modelo puede significar la diferencia entre retener a un cliente o perderlo.

- Monitoreo Continuo: El éxito a largo plazo requiere el monitoreo constante del modelo y la adaptación a los cambios en el comportamiento del cliente y el mercado.

- Compromiso Organizacional: La implementación efectiva de un modelo predictivo de churn requiere un compromiso en toda la organización para adoptar un enfoque basado en datos para la retención de clientes.

La adopción de modelos predictivos de churn en el sector de seguros no solo ayuda a reducir las tasas de abandono, sino que también proporciona insights valiosos para mejorar la experiencia general del cliente, lo que a su vez puede aumentar la lealtad y el valor de vida del cliente.

Retos y Consideraciones en la implementación de modelos predictivos de Churn en seguros

La implementación de modelos predictivos de churn en seguros, aunque altamente beneficiosa, viene acompañada de una serie de desafíos y consideraciones éticas. Estos aspectos son cruciales no solo para la eficacia del modelo, sino también para mantener la confianza de los clientes y asegurar el cumplimiento de las normativas vigentes. A continuación, se exploran los principales retos y consideraciones éticas:

Desafíos Comunes en la Predicción de Churn

- Calidad y Disponibilidad de Datos: La efectividad de cualquier modelo predictivo depende en gran medida de la calidad, la integridad y la disponibilidad de los datos. Las aseguradoras a menudo enfrentan el reto de consolidar datos dispersos en diferentes sistemas y asegurar su limpieza y actualización constante.

- Interpretación y Explicabilidad de los Modelos: Los modelos altamente complejos, aunque potencialmente más precisos, pueden ser difíciles de interpretar. Esto plantea desafíos cuando se necesita explicar las decisiones del modelo a los clientes o a reguladores.

- Adaptabilidad y Dinamismo del Mercado: Los comportamientos de los clientes y las condiciones del mercado están en constante evolución. Mantener el modelo actualizado y adaptado a estos cambios requiere un esfuerzo continuo y recursos dedicados.

Consideraciones Éticas

- Transparencia y Consentimiento del Cliente: Es fundamental asegurar que los clientes estén informados sobre cómo se recopilan y utilizan sus datos para predecir el churn. Obtener su consentimiento explícito es crucial para cumplir con las regulaciones de protección de datos y mantener la confianza del cliente.

- Sesgo y Equidad en los Modelos Predictivos: Los modelos pueden perpetuar o amplificar sesgos existentes en los datos, llevando a predicciones injustas o discriminatorias. Es importante implementar prácticas para identificar y mitigar sesgos en todas las etapas del desarrollo y la implementación del modelo.

- Privacidad y Seguridad de los Datos: Proteger la privacidad y seguridad de los datos del cliente es imperativo. Las aseguradoras deben emplear medidas de seguridad avanzadas y cumplir con las leyes de protección de datos aplicables para prevenir brechas de datos y otros riesgos de seguridad.

Estrategias para Abordar Estos Retos y Consideraciones

- Auditorías de Datos y Modelos: Realizar auditorías regulares de los datos y los modelos para identificar y corregir problemas de calidad de datos, sesgos y otros problemas éticos o de rendimiento.

- Educación y Transparencia: Desarrollar iniciativas de comunicación para educar a los clientes sobre el uso de datos y modelos predictivos, enfatizando el compromiso de la compañía con la transparencia y la ética.

- Marco Ético para la IA: Establecer un conjunto de principios éticos para guiar el desarrollo y la implementación de modelos predictivos, asegurando que las decisiones basadas en IA sean justas, transparentes y responsables.

- Colaboración con Expertos en Ética y Regulación: Trabajar en estrecha colaboración con expertos en ética de datos y regulación para asegurar que los modelos cumplan con todas las leyes y normativas, y para navegar por el panorama regulatorio en constante cambio.

Abordar estos retos y consideraciones éticas no solo es fundamental para el éxito a largo plazo de los modelos predictivos de churn, sino que también refuerza el compromiso de las aseguradoras con la responsabilidad y la confianza del cliente. Implementando prácticas éticas y transparentes, las compañías pueden asegurar que los beneficios de la predicción de churn se realicen de manera que respete los derechos y expectativas de los clientes.

El Futuro de los Modelos Predictivos en la Industria de Seguros

A medida que avanzamos, el futuro de los modelos predictivos de churn en seguros parece prometedor y está lleno de posibilidades innovadoras. La integración de tecnologías emergentes y el análisis de datos avanzado continuarán transformando cómo las aseguradoras entienden y responden al churn. Este futuro se caracterizará por una mayor precisión en las predicciones, personalización en las estrategias de retención y un enfoque más proactivo en la gestión de las relaciones con los clientes. A continuación, se detallan algunas tendencias y tecnologías que definirán el rumbo de los modelos predictivos en el sector de seguros:

Inteligencia Artificial y Machine Learning

- Aprendizaje Profundo: El uso de redes neuronales profundas permitirá analizar conjuntos de datos más complejos y diversos, mejorando significativamente la precisión de las predicciones de churn.

- Modelos Autoajustables: Los modelos que se autooptimizan en tiempo real, adaptándose a los cambios en el comportamiento del cliente y las condiciones del mercado, serán cada vez más comunes.

Big Data y Análisis Predictivo

- Análisis de Sentimiento y Redes Sociales: La integración de análisis de sentimiento y datos de redes sociales ofrecerá una visión más completa del estado y las preferencias de los clientes, permitiendo acciones de retención más personalizadas y oportunas.

- Internet de las Cosas (IoT): Los dispositivos conectados proporcionarán flujos constantes de datos en tiempo real, permitiendo modelos predictivos más dinámicos que pueden anticipar el churn antes de que ocurra.

Personalización y Experiencia del Cliente

- Hyper-Personalización: La capacidad para personalizar las interacciones con el cliente a un nivel individual, basándose en predicciones de churn, transformará la experiencia del cliente, mejorando la satisfacción y reduciendo el riesgo de abandono.

- Journey Analytics: El análisis detallado del recorrido del cliente permitirá identificar puntos críticos y momentos de verdad que son propensos al churn, facilitando intervenciones precisas y personalizadas.

Ética y Regulación

- Ética en IA: A medida que los modelos predictivos se vuelvan más avanzados, el desarrollo de marcos éticos robustos para guiar su implementación será crucial para asegurar que sean justos, transparentes y responsables.

- Cumplimiento Regulatorio: Las aseguradoras necesitarán navegar un panorama regulatorio en evolución, especialmente en lo que respecta al uso de datos personales y la toma de decisiones automatizada, garantizando el cumplimiento y la protección de los derechos del cliente.

Colaboración y Innovación Abierta

- Ecosistemas de Innovación: Las colaboraciones entre aseguradoras, startups tecnológicas, y académicos fomentarán la innovación y el desarrollo de soluciones disruptivas en la predicción y prevención del churn.

- Soluciones Basadas en la Nube: La adopción de plataformas y herramientas basadas en la nube facilitará el desarrollo y la implementación de modelos predictivos de churn, ofreciendo escalabilidad, flexibilidad y eficiencia mejoradas.

El futuro de los modelos predictivos en la industria de seguros está orientado hacia una mayor integración de la tecnología en todos los aspectos de la gestión de relaciones con los clientes. Al adoptar estas tendencias y tecnologías emergentes, las aseguradoras no solo podrán prevenir el churn en seguros de manera más efectiva, sino también mejorar la lealtad del cliente, optimizar las operaciones y abrir nuevas vías para el crecimiento sostenible.

Conclusión: Maximizando el Potencial de los Modelos Predictivos de Churn en Seguros

La implementación de modelos predictivos de churn en seguros representa una evolución significativa en la forma en que las compañías abordan la retención de clientes. A través de un análisis detallado de datos históricos y actuales, estas herramientas ofrecen la capacidad de anticipar las decisiones de los clientes antes de que se produzcan, permitiendo a las aseguradoras tomar medidas proactivas para mantener su base de clientes. Sin embargo, el verdadero valor de los modelos predictivos reside no solo en su capacidad para predecir el churn en seguros, sino en cómo las compañías utilizan estas predicciones para mejorar la experiencia del cliente y fortalecer la lealtad a la marca.

La prevención efectiva del churn en seguros requiere un enfoque multifacético que combine el análisis predictivo con estrategias de retención personalizadas. Al implementar estos mecanismos de prevención de la baja, las aseguradoras pueden mejorar significativamente la lealtad del cliente, reducir el churn y aumentar la rentabilidad a largo plazo. La clave está en la personalización y la adaptabilidad de las estrategias a las necesidades y expectativas cambiantes de los clientes.

¿Estás listo para transformar tu estrategia de retención de clientes y reducir el churn en seguros con la ayuda de modelos predictivos avanzados?

En Tecnología bi, somos expertos en implementar soluciones de inteligencia de negocios y análisis predictivo adaptadas a las necesidades específicas del sector de seguros. Descubre cómo podemos ayudarte a anticiparte al churn, mejorar la satisfacción del cliente y potenciar tu rentabilidad. Contáctanos hoy para comenzar a construir una estrategia de retención de clientes más efectiva y basada en datos.